Para o diretor da ID Serviços Financeiros, Rodrigo Balassiano, a avaliação de crédito é um processo fundamental para instituições financeiras e credores, pois determina a viabilidade de conceder empréstimos, financiamentos ou linhas de crédito aos seus clientes. Esse processo envolve a análise minuciosa de diversos fatores que auxiliam na decisão de estender ou não o crédito a um indivíduo ou empresa. Neste artigo, exploraremos os principais fatores considerados nesse processo e sua importância para garantir a saúde financeira das instituições e evitar riscos excessivos.

Histórico de crédito

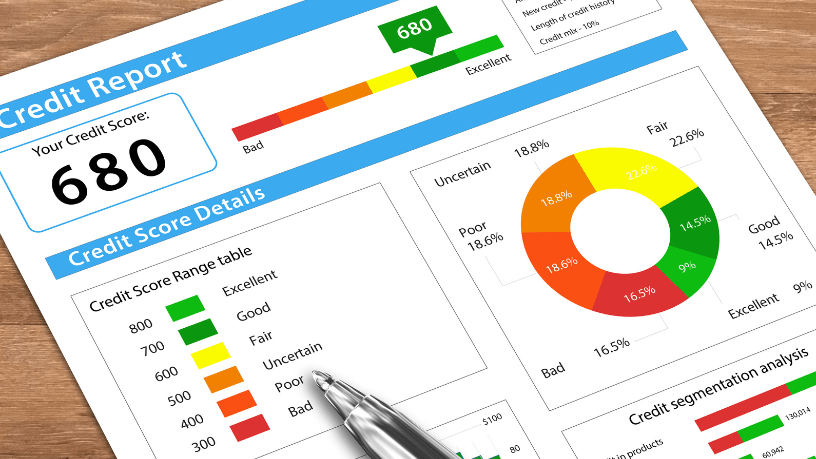

O histórico de crédito é, geralmente, o fator mais crucial na avaliação. Ele reflete o comportamento passado do indivíduo ou empresa em relação ao pagamento de suas dívidas. É medido através de um sistema de pontuação, como o famoso score de crédito, que leva em conta a pontualidade de pagamentos, o valor das dívidas, a idade das contas e eventuais inadimplências. Um bom histórico de crédito indica que o cliente é confiável e tem o hábito de cumprir com suas obrigações financeiras.

Capacidade de pagamento

A capacidade de pagamento, conforme informa Rodrigo Balassiano, é outro fator essencial. As instituições financeiras analisam a renda mensal do cliente e comparam com suas despesas fixas e variáveis. Essa avaliação permite determinar se o solicitante possui condições financeiras para honrar com as parcelas do crédito solicitado sem comprometer sua estabilidade financeira.

Relação entre dívida e renda

Esse fator está relacionado à capacidade de endividamento do cliente. É analisado o quanto o solicitante já possui de dívidas em relação à sua renda mensal. Uma alta relação entre dívida e renda pode indicar que o cliente já está sobrecarregado financeiramente e, portanto, representa um risco maior para o credor.

Histórico de emprego e estabilidade financeira

A estabilidade financeira e o histórico de emprego também são considerados na avaliação de crédito. Como evidencia Rodrigo Balassiano, ter um emprego estável e uma renda consistente demonstram que o cliente tem mais probabilidade de cumprir suas obrigações financeiras no futuro.

Finalidade do crédito

A finalidade para a qual o crédito está sendo solicitado também pode influenciar a decisão do credor. Em algumas situações, determinados tipos de crédito são destinados a fins específicos, como a compra de um imóvel ou veículo. O propósito do crédito pode impactar os termos e condições oferecidos.

Garantias oferecidas

Em empréstimos de alto valor ou situações de maior risco, os credores podem solicitar garantias, como imóveis ou veículos, para assegurar o pagamento do crédito. Conforme apresenta o empresário Rodrigo Balassiano, essas garantias reduzem o risco para o credor e podem influenciar nas taxas de juros e limites de crédito concedidos.

Diversidade de fontes de crédito

A diversidade de fontes de crédito utilizadas pelo cliente também é levada em conta. Um perfil de crédito que revele responsabilidade no uso de diferentes tipos de crédito, como cartões de crédito, empréstimos pessoais ou financiamentos, é visto de forma mais positiva.

Consultas ao histórico de crédito

Cada vez que uma instituição solicita informações sobre o histórico de crédito de um cliente, uma “consulta” é registrada. Como destaca o homem de negócios Rodrigo Balassiano, muitas consultas em um curto período podem ser interpretadas como um sinal de risco, pois pode indicar que o cliente está tentando obter crédito em várias fontes ao mesmo tempo.

Por fim, a avaliação de crédito é uma ferramenta poderosa para mitigar riscos financeiros e garantir a sustentabilidade das instituições. A combinação cuidadosa de todos esses fatores ajuda os credores a tomar decisões informadas e prudentes ao conceder crédito. Por outro lado, para os solicitantes, é essencial manter um bom histórico de crédito, gerenciar suas finanças com responsabilidade e ser transparente nas informações fornecidas durante o processo de avaliação. Dessa forma, ambas as partes podem se beneficiar de um relacionamento de crédito saudável e produtivo.